错误地使用止损不仅会损害您的交易表现,还会给您带来更多保护。学习合理地设置止损以促进您的交易。

止损单限制交易风险。它是想要生存并实现长期潜在利润的交易者最好的朋友。大多数交易者通过设置止损来保护自己感到安心。但通常,他们并没有过多考虑如何设置止损。

要真正认识到止损的好处,你必须采取逻辑思维。在讨论如何设置止损之前,我们先来看看如何不设置止损。

设置止损的错误方法

下面两个问题总结了设置止损的错误思维过程。

1. 我想损失多少钱?

假设我想将风险限制在 200 美元。

2. 隐含止损价是多少?

我以 50 美元的价格购买 100 股 ABC 股票。为了将我的风险限制在 200 美元,我必须将止损设置为 48 美元。

$50 - ($200 / 100 股) = $48 止损点

因此,我将止损设置在 48 美元的价格水平。

这个思维过程有什么问题吗?

它完全无视市场价格行为。我们纯粹根据我们的风险偏好来确定止损水平。对于市场来说,这个止损点是任意且毫无意义的。

设置止损的逻辑方法

逻辑交易者会按顺序思考以下问题。

1. 什么是逻辑止损价?

我们的风险偏好并不暗示逻辑止损点。市场价格走势凸显了这一点。基于价格行为的止损水平使我们能够限制风险,同时为我们的交易提供喘息空间。

使用价格行为寻找止损点的主要方法有两种。

理想情况下,我们希望市场远离我们的止损点。因此,对于多头交易设置,使用支撑位作为止损是合乎逻辑的。使用阻力位来设置空头交易设置的止损也是如此。

烛台形态和条形形态提供较小的支撑/阻力。当使用价格模式进行交易时,请将止损设置在价格模式下方(或上方)。

波动性止损

理想的止损是为交易提供足够的波动空间的止损。多少空间(价格范围)足够?

答案取决于市场的波动性。因此,设置止损的另一种逻辑方法是考虑市场价格行为的波动性。

波动性止损的典型例子是吊灯止损。它使用平均真实波动幅度(ATR)作为市场波动性的衡量标准。然后,它根据 ATR 的倍数设置止损。

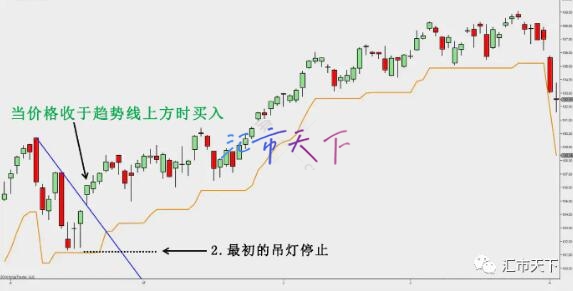

在下面的示例中,我们使用 14 周期 ATR 乘以 3 作为 Chandelier Stop(橙色)。

我们在市场突破并收于小熊趋势线上方后买入。

根据吊灯止损,我们将初始止损设置在这里。

吊灯止损通常用作追踪止损。在这种情况下,它表现良好。我们能够跟随市场向上,实现良好的看涨运行。

2. 根据逻辑止损点,我需要承担多少风险?

例如,模式止损意味着止损水平为 40 美元。我们打算以 50 美元的价格买入 100 股。我们需要冒 1,000 美元的风险。

($50-$40) x 100 股 = $1,000 交易风险

3. 我能承担这笔金额的风险吗?

场景一

我的交易账户中有 2,000 美元。这就是我可以用于交易活动的全部内容。如果我失去了它,我就无法再交易。

如果我按照模式止损暗示损失 1,000 美元,我将面临遭受 50% 回撤的风险。我承担不起这个风险。

在这种情况下,无论交易设置的质量如何,这笔交易对我来说都太贵了。我必须通过交易或缩小头寸规模,以将交易风险降低至可接受的水平。

场景二

我的交易账户中有 50,000 美元。1,000 美元仅占我风险资本的 2%。2% 的损失不会破坏我继续交易的能力。我完全可以承担这个风险。

因此,我将接受这笔交易。

逻辑止损将价格行为放在首位

被误导的交易者从他个人的风险偏好开始,然后在市场上设置止损。在评估风险之前,他已经决定要进入市场。

另一方面,逻辑交易者在决定是否进入市场之前会考虑市场风险。他首先分析了市场的潜在止损点。然后,他考虑自己的风险偏好。最终,只有他能够承担风险,他才会进入市场。

止损可以限制风险,对于交易者的生存至关重要。然而,如果您没有将市场放在第一位,合理地设置止损,那么它们就毫无意义。

记住,市场第一。当您无法承受损失时,请勿进行交易。

本文来源:汇市天下

本文地址:https://www.jrbkbf.com/jgjyxt/189.html

文章声明:以上内容(如有图片或视频亦包括在内)除非注明,否则均为汇市天下原创文章,转载或复制请以超链接形式并注明出处。

上一篇:什么是缺口交易?

下一篇:小白都能看懂得头顶肩形态